今回は、毎月分配型の全世界高配当ETF『【SDIV】グローバルX スーパーディビィデンド-世界株式 ETF』について解説していきます。

世界の高配当銘柄に投資している、なかなか面白いETFですので今後の投資先として参考にして頂ければ嬉しいです。

【SDIV】グローバルX スーパーディビィデンド-世界株式 ETFの概要

【SDIV】グローバルX スーパーディビィデンド-世界株式 ETF

投資内容は世界中の株式のうち配当利回り上位100銘柄に均等分散して投資して運用しているETFです。

なかなかシンプルな投資内容ですが、面白いのETFだと思います。

配当金愛好家としては要チェックな内容です(笑)

※2022年2月のデータ参照。

SDIVの基本情報

| 名称 | グローバルX スーパーディビィデンド-世界株式 ETF |

| 運用会社 | グローバルX |

| 構成銘柄数 | 102銘柄 |

| 分配金利回り | 9.52% |

| 決算日 | 毎月分配型 |

| 経費率 | 0.59% |

構成銘柄はコンセプト通りに100銘柄に投資されいます。

信託報酬は0.59%と米国ETFでは高い維持費になりますが、日本なら問題ない維持費になります。

毎月、配当日があることで安定して収入源になりますので配当金生活に向きの銘柄です。

配当利回り9%以上と超高配当なETFになります。

投資内容はシンプルですが、癖の強いETFになっています。

SDIVの構成銘柄上位10銘

| ティッカーシンボル | 銘柄名 | 構成割合 |

|---|---|---|

| WMB | ウィリアムズ | 1.41% |

| TRTX | TPGREファイナンス・トラスト | 1.31% |

| PAGP | プレーンズGPホールディングス | 1.30% |

| GOOD | グラッドストーン・コマーシャル | 1.27% |

| IRM | アイアン・マウンテン | 1.26% |

| KREF | KKRリアル・エステート・ファイナンス・トラスト | 1.25% |

| STWD | スターウッド・プロパティー・トラスト | 1.24% |

| CIM | キメラ・インベストメント | 1.23% |

| MO | アルトリア・グループ | 1.21% |

| BXMT | ブラック・ストーン・モーゲージ・トラスト | 1.21% |

個人的にはMO以外は聞き覚えがない銘柄ばかりです。

投資割合は均等に投資をしてるので銘柄ごとに偏った投資はされていません。

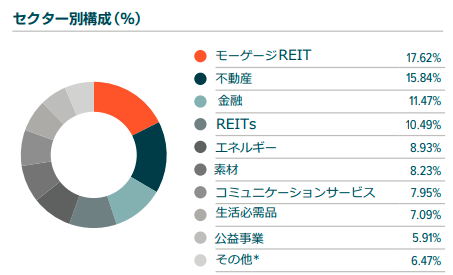

SDIVの構成セクター比率

出典:グローバルX公式サイト

構成銘柄のセクターは、不動産や金融など景気敏感なセクターが多いです。

やはり高配当銘柄は、どこの国も景気敏感銘柄が多いと言うことのようです。

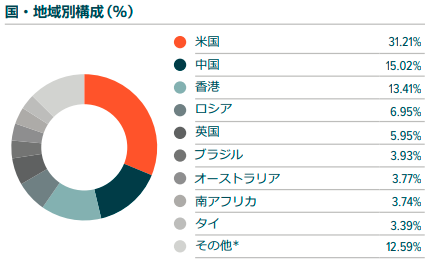

SDIVの国別構成比率

出典:グローバルX公式サイト

投資先の国は米国と中国でポートフォリオの半分近くの占めています。

運用方針通り、その他にも多数の国々に投資をしているようです。

SDIVの株価の推移

SDIVとVT株価の比較チャート

- 青:SDIV

- オレンジ:VT

SDIVと同じ全世界株式に投資している【VT】(バンガード トータル・ストックETF)と株価を比較しました。

比較結果はチャートをよく見なくても、VTの圧勝だとわかります。

チャートの値動きは残念な右肩下がりになっています。

そして、コロナショックの大暴落から株価回復していないどころか、再度株価下落をしている残念すぎる内容になっています。

SDIVのトータルリターン

SDIVはトータルリターンならコロナショックの下落幅が小さいくなっていますが、株価事態が回復していないので、コロナショック前の株価に回復できていません。

現在の運用成績だとタコ足配当と同じ状態になっているので要注意です。

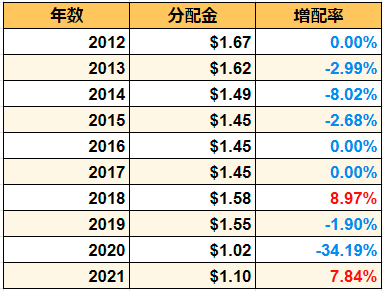

SDIVの分配金利回りと増配率の推移

分配金(配当金)と増配率の推移

分配金(配当金)と増配率の推移一覧

配当金は良くも悪くも、安定して配当金を出していたようですが、コロナショックの年に大減配をしています。

最大の売りが弱っているのは、残念すぎますね。

配当(分配金)利回りの推移

分配金利回りは直近5年間は6%~18%ぐらいになっています。

コロナショック時は18%近くになっていますが、その後は株価回復していないのに利回りも下がっています。

金融危機に株価も配当金も弱いのは長期運用での保有先として考えるには厳しい内容です。

SDIVの平均増配率

| 年数 | 平均増配率 |

|---|---|

| 3年 | -10.92% |

| 5年 | -4.93% |

| 10年 | 2.12% |

近年の減配が酷く、直近3年では10%以上もの減配率になります。

超高配当で増配を期待するのは難しいのはわかりますが、せめて現状維持ぐらいはして欲しいですね。

メリット・デメリット

メリット

高配当&毎月分配型

SDIVの最大のメリットだと思います。

いくら大減配したからとは言え、配当利回り7%以上あります。

分配金も毎月受け取れるのはメリットだと思います。

全世界に分散投資

世界中の高配当銘柄に投資できますので、個人ではなかなか投資できない内容になっています。

デメリット

○○ショックに弱い

上記でも述べてきましたが、構成セクターが景気敏感セクターが多くかなり暴落に弱いです。

経費率が高い

信託報酬0.59%は他の高配当ETFのSPYD、HDV、VYMに比べると10倍近くの維持費になります。

もう少し安くして欲しいですね。

運用方法

SDIVは金融危機に弱すぎるので、メインの投資先には向いていません。

配当利回りを上げるに多少の投資はアリかもしれません。

もしポートフォリオに組入れるなら、1割ぐらいまでにした方がいいと思います。

評価

SDIVについてまとめ

- 投資先は全世界の高配当銘柄。

- 高配当&毎月分配型。

- 株価はコロナショック以降、回復していない。

- 現在は配当利回り9%以上の超高配当ETF。

SDIVはコロナショック前まではそこまで成績が悪くなかったようですが、現在はボロボロの成績になっています。

安定性ないETFですので、長期運用するならよく考えてから購入した方がいいと思います。

ただ、コンセプトが『全世界高配当に投資』って言うのは面白くて大好きです。

出来れば、構成銘柄の組入れ対象を見直して暴落にも強くなって欲しいなと思います。

1日1回 応援ポチッとして頂けると毎日更新する励みになります⇩⇩

にほんブログ村

以上で今回の記事を終わります。

オススメ書籍