今回は、投資に興味があるが、あまりリスクを取りたくない人にオススメの『【BND】バンガード・米国トータル債券市場ETF』についての解説をしていきます。

BNDがオススメの人

- 株の投資はリスク高すぎると思っている人。

- 債権に投資したいけど、何に投資していいかわからない人。

- リスク軽減して配当金生活がしたい人。

- リタイヤが近くなってきたのであまりリスクを取りたくな人

今後の投資の参考になる記事ですので、最後まで読んで頂ければ嬉しいです。

BNDとは?

【BND】バンガード・米国トータル債券市場ETF

米国の長・中・短期の国債や社債にバランスよく組み合わせたETFです。

投資先は信用力の高い優良企業1万銘柄以上の債券に投資をしています。

十分にこれ一つで分散投資ができます。

どのくらい優良企業の集まりかと言うと、現在、BNDの投資先すべてが倒産するような経済状況は世界経済が崩壊して『お金』って言ってる場合ではなくなっています。

なので、投資先としては安心できる部類です。

※2022年2月のデータ参照

BNDの基本情報

| 名称 | バンガード 米国トータル債券市場ETF |

| 運用会社 | バンガード |

| 構成銘柄数 | 10,167銘柄 |

| 分配金利回り | 2.03% |

| 決算日 | 毎月 |

| 経費率 | 0.035% |

投資先は1万越えとかなり多いです。

信託報酬も格安で配当日は毎月ですので、配当金生活をするには向いているETFになります。

配当利回り2.2%とすこし少ないのが残念ですが、株式よりもリスクが低い金融商品ですので、リタイア後での暴落でも安心している保有できるのがメリットです。

格付別データ

| 格付け | 投資割合 |

|---|---|

| 米国政府 | 66.1% |

| AAA | 3.7% |

| AA | 3.1% |

| A | 11.9% |

| BBB | 15.2% |

投資先は米国政府の国債で6割以上のようです。

その他の投資先もBBB以上の優良企業で構成されています。

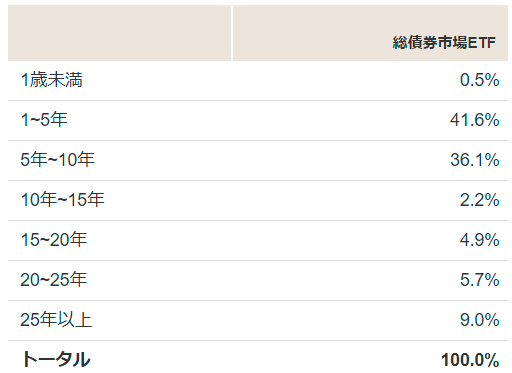

債券の残存年数

※バンガード社ホームページより引用

複数の年数の社債にも幅広く投資をしているいますが、ほとんどは10年未満の短期債券になります。

長期債券より短期債券の方がリスクが少なくなるので、リスクが少ないETFだと言えます。

構成セクター比率

※バンガード社ホームページより引用

主な投資先は米国政府になります。

米国が財政破綻しない限りは保有しいても問題なさそうです。

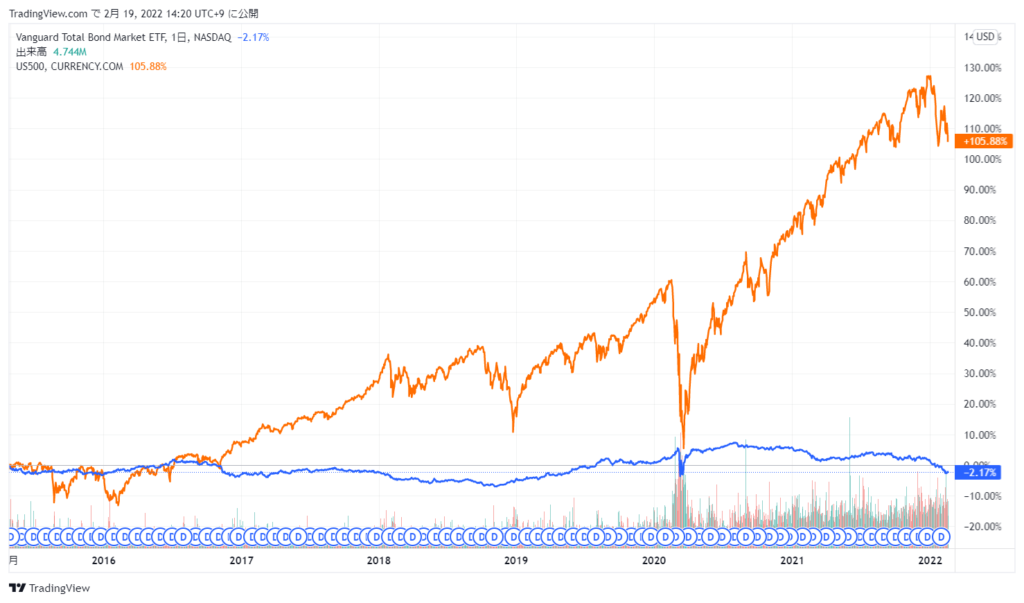

BNDの株価チャートの推移

BNDとS&P500 株価の比較チャート

- 青:BND

- オレンジ:S&P500

BNDは債券ですので、株式100%とのS&P500と比較するとほぼ値動きしていません。

コロナショック時でも下落幅が小さいので、暴落対策として国債・債券がおすすめされる理由です。

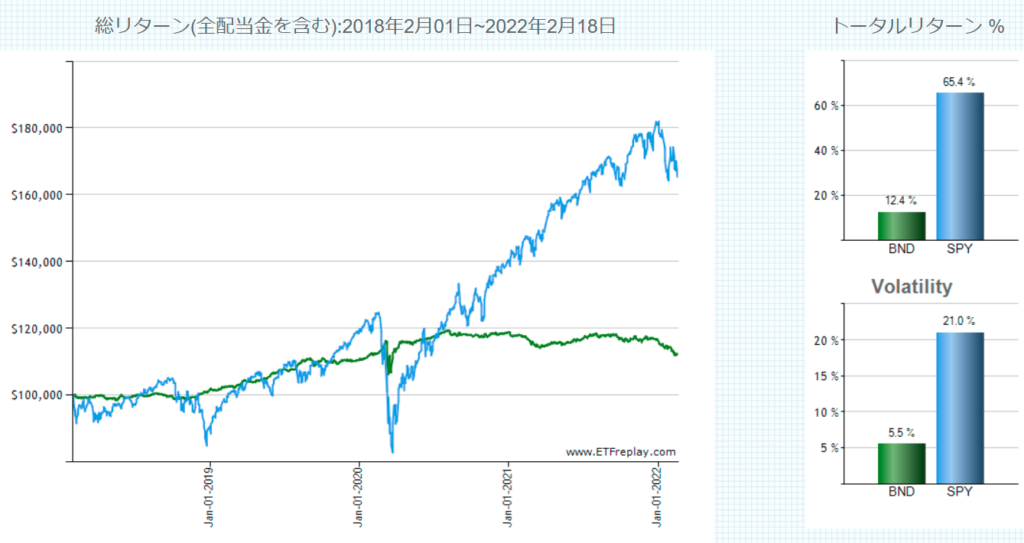

トータルリターンの場合

トータルリターンでもS&P500には勝てる気配はありませんが、少しずつ右肩上がりで成長していってます。

下手に株式で資産形成するより、BNDだけで資産形成した方が安全に手堅く資産を増やせます。

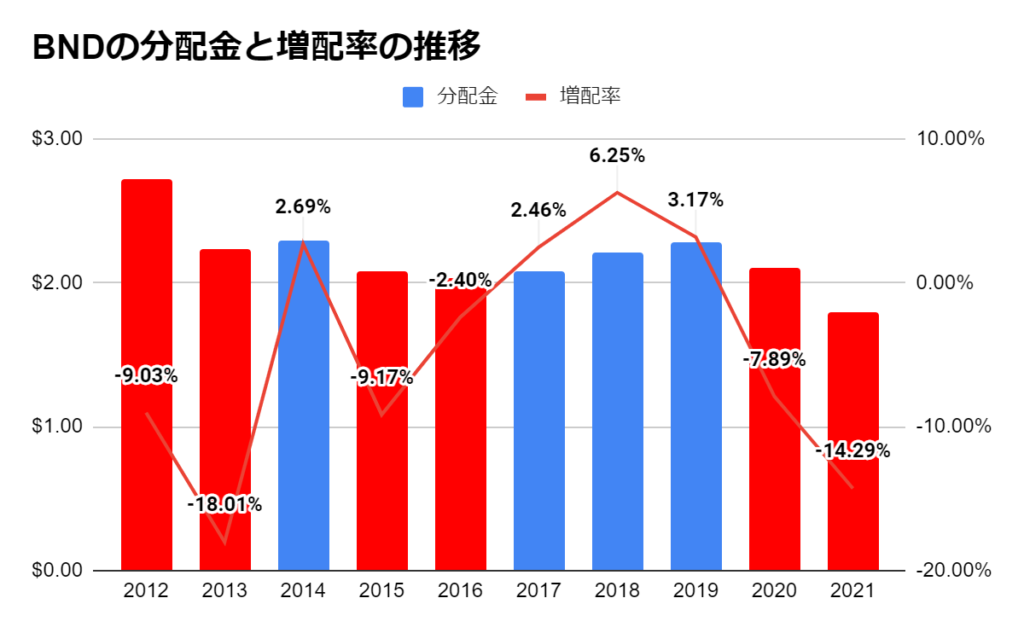

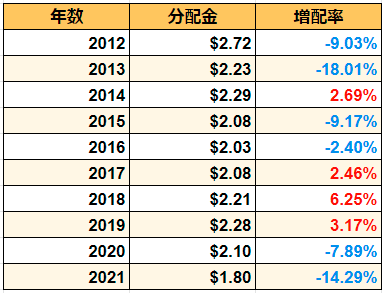

BNDの分配金利回りと増配率の推移

BNDの分配金と増配率の推移

分配金一覧表

景気対策で低金利が続いていますので、分配金は減配しています。

今後の景気次第では、金利が上がるかも知れませんが現状の経済状況を考えると増配は難しいと思います。

BNDのメリット・デメリット

メリット

毎月、配当金が貰える

BNDは毎月分配型のETFで毎月、配当金が貰えます。

配当利回りは2~3%ぐらいで、そこから税金を引かれるとそこまで高い配当利回りでありませんが、ある程度の金額を安定して配当金が貰えるのは魅力的だと思います。

ETFは、日本の毎月分配型投資信託の合法詐欺商品とはまったく違う仕組みなので安心して配当金を貰うことができます。

毎月分配型(合法詐欺商品)の詳細はコチラ

経費が安い

BNDの委託経費率は、0.035%と格安です。

もし100万円を一年間運用してかかる費用、なんと350円!!

配当利回りが2~3%あるので気にする必要がありませんね。

値動きが小さい

債権ですので、株よりは値幅動きが小さいです。

リーマン・ショックでも-5%ほどしか値下がりしなかったですし、コロナショックでも底堅い成績を上げています。

リスク軽減を考えている人には間違いなくオススメです。

株と相性抜群

債権より株式の方が長期的にみてリターンが高いですが、リスクが高いです。

だからBNDと個別株or米国株式ETFで組み合わせで保有することで、暴落時の資産全体の下落を抑えつつ長期的に高いリターンを狙うこともできます。

また、株と債券の比率である程度のリスク度も調整できるので、長期投資にはいいと思います。

デメリット

分配金低下

BNDは債権ETFなので、リーマンショック以降の米国の金利値下げにより分配金が減っています。

もし、米国が更に金利を下げるようなら、安定した配当金を得るには厳しくなるかもしれません。

為替リスク

米国への投資ですので、どうしても為替リスクだけはどうするこもできません。

まぁこれを言っていたら、外国株すべてに投資できなくなるので、投資するかはご自分で検討するようにしてください。

株よりリターンが少ない

債券の性質的に仕方がないです。

その代わりに、値下がりがしにくい下落相場で強い性質があります。

BNDの運用方法

BNDは資産を増やす段階での投資には向きませんが、リスクの低さからリタイア後やリタイア間近のあまりリスクを取った投資をしたくない場合には良い投資先だと思います。

または、株への投資は怖い人にもオススメです。

資産の1割でもBNDへ投資をするだけで、全額銀行預金よりも大くのリターンが期待できますので安全に資産運用したい人にオススメです。

まとめ

BNDについてまとめ

- 優良債権への投資をしたETF.

- 株式よりリスクが少ない。

- リターンは株式には勝てない。

- 毎月分配型なので、引退後または配当金生活向け。

信用力の高い債券なので、安定的な配当金を貰える反面、金利値下げがあれば安定した配当金厳しくなるかもしれませんが、現状ならまだ大丈夫だと思います(油断禁物)。

株への投資を躊躇しっているのなら、一度BNDへの投資を検討して見てください。

1日1回 応援ポチッとして頂けると毎日更新する励みになります⇩⇩

にほんブログ村

以上で今回の記事を終わります。

今回の記事があなたのなにかに役に立てれば幸いです。

オススメ書籍

コメント