今回は、VOO(S&P500指数連動型ETFなら何でもOK)のコア・サテライト戦略を考えて見たので紹介します。

内容は、VOOにVGT+QYLDのハイテクセクターETFを組み合わせて、キャピタルゲイン+インカムゲイン割増を狙ったポートフォリオの作成をしました。

名付けて『ハイテク推しポートフォリオ』です(^^♪

現在、S&P500指数ETFをメインに運用をして、他の銘柄にも投資を検討している人の参考になる記事ですので最後まで読んで頂ければ嬉しいです。

【VOO】+【VGT】+【QYLD】でコア・サテライト戦略

ポートフォリオの運用内容とETFの選定

ポートフォリオの運用内容

S&P500指数連動型ETFは運用成績はいいですが、大きなキャピタルゲインはなく、大きなインカムゲインもありません。

S&P500指数連動型ETFで大きな運用成績を上げるために、ここ数年大きく成長をしているハイテクセクターからキャピタルゲイン・インカムゲインがいいETFを組み合わせて運用成績を上げるのが目的としたポートフォリオです。

ETFの選定

ポートフォリオのコアの部分には長期運用で大人気のS&P500指数連動型ETFにします(今回はVOOでポートフォリオ作成します。)

次にハイテクセクターから、キャピタルゲイン狙いのETFとして信託報酬も安く運用成長がいいVGTを組み入れます。

VGT以外でも同じハイテクセクターETFのQQQ、XLK、でも代用可能です。

そして、インカムゲインの割増するために毎月分配型で配当利回り12%との超高配当ETFのQYLDを組み合わせて配当利回りの底上げをします。

インカムゲインはいらないと思うなら、QYLDは省いてもOKです。

【VOO】+【VGT】+【QYLD】 の3つETFをVOO:5、VGT:3、QYLD:2 の割合でポートフォリオを作成して、過去の5年間のデータを参考に運用成績のシュミュレーションして見ました。

コア・サテライト戦略とは?

保有する資産をコア(中核)部分とサテライト(衛星)部分に分けて考え運用すること。コア部分は長期かつ安定的に運用し、サテライト部分はコア部分よりも高いリターンを求めて積極的に運用する。コア部分とサテライト部分をバランスよく保有することで、資産全体としてのリスクやコストを抑えつつ、市場平均よりも大きいリターンの確保を目指す。

※野村証券の証券用語解説引用

※この記事は2012年~2021年7月までのデータを参考にしてシュミュレーションしています。

※あくまでも過去のデータを参考にしていますので、今後どうなるかはわかりませんので参考までに見て頂ければと思います。

【VOO】、【VGT】、【QYLD】 の基本情報

| シンボル | VOO | VGT | QYLD |

|---|---|---|---|

| 名称 | バンガード・ S&P500ETF | バンガード・ 米国情報技術セクターETF | グローバルX NASDAQ100・カバード・コール ETF |

| 主な投資対象 | S&P500指数 | 米国のハイテクセクター銘柄 | ナスダック100指数 |

| 運用会社 | バンガ-ド | バンガード | グローバルX |

| 経費率 | 0.03% | 0.10% | 0.60% |

| 決算回数 | 4回 | 4回 | 毎月 |

| 決算日 | 3,6,9,12月 | 3,6,9,12月 | 12回 |

| 分配金利回り | 1.30% | 0.60% | 12% |

今回はポートフォリオに組入れるETFの簡単な基本情報です。

VOOとVGTは信託報酬が安いですが、QYLDは信託報酬0.60%高いです。

維持費の都合上のためにQYLDの投資割合は一番少なくしました。

【VOO】、【VGT】、【QYLD】 の解説記事

【QYLD】グローバルX NASDAQ100・カバード・コール ETFの解説

ハイテク推しポートフォリオ

ポートフォリオ

※『ブー』ってなっているのは『VOO』のことです。

Google翻訳を利用したらティッカーシンボルがおかしくなっていますが気にしないでください。

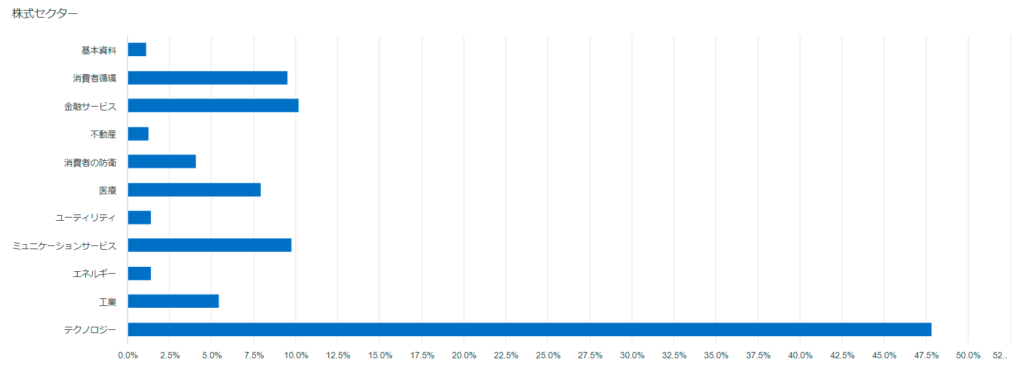

セクター構成比率

ハイテクセクター推しですので投資比率は半分近くハイテクセクターに投資をしています。

分散投資の面でも、VOOを組み合わせているので少量になりますが他のセクターにも投資はしていますので、ハイテクセクターのみに投資をしているよりは株価の下落を押さえることができます。

直近5年間をSPY(S&P500)と比較

ハイテク推しポートフォリオが青で、SPY(S&P500)が赤です。

ちゃんと、S&P500指数連動型ETFに勝ってます!!

株価の値上りはVGTで引き上げています。

株価の下落幅は値動きが小さいQYLDによって下落率はSPYに比べると小さくなっています。

QYLDで下落率が少なくなったのは以外な結果でした。

これからもこんな感じで成長してくれればいいのになと思います。

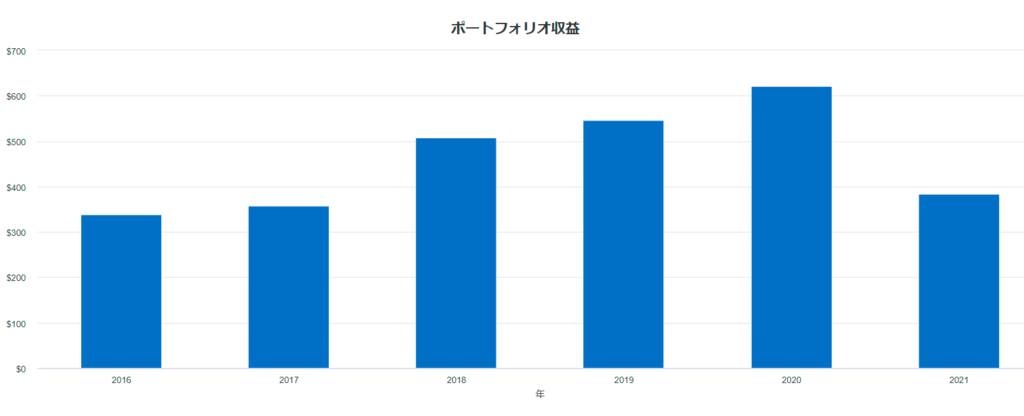

配当金の推移

※2021年は半年分ですので前の年より低くなっていのは気にしないでください。

配当利回りは3.23%になります。

VOOのみの場合だと配当利回り1.3%ですので、利回りが2.5倍近くになっています。

増配に関してもQYLDは配当利回りが大きい変わりに増配はあまり期待できませんが、VOOとVGTは連続増配しているETFですので、年々配当金が増加しています。

VOOとVGTは増配は期待できるが利回りが低く、QYLDは利回りが高いが増配が期待できないと、お互いの長所と短所を上手くカバーできている結果になりました。

注意点

ハイテク推しポートフォリオの注意点をまとめました。

ハイテク銘柄が下落したら大きな損失になる。

ポートフォリオの半分近くはハイテクセクターですので、ハイテク銘柄が下落しているときは大きく下落します。

QYLDの投資割合を増やすと運用成績が悪くなる。

配当金が欲しいと思ってQYLDの保有率を上げる、残念なことに運用成績が悪くなる罠があります。

「多少は運用成績が悪くなってもOK」って人は、QYLDの保有率を上げてもいいと思います。

まとめ

【VOO】+【VGT】+【QYLD】でコア・サテライト戦略のまとめ

これからは『ハイテク銘柄こそ正義』って思う人は参考にしてください!!

VOOやVTI、VTに投資するインデックス投資は簡単で手堅い運用成績が期待できますが、つまらなかったり、運用成績が物足りなかったりします。

今回は、VOO+ハイテクセクターでポートフォリオを作成しましたが個別銘柄を組み合わせたり、レバレッジETFを組み合わせたりして、VOOに物足りないなって思うことを他の銘柄で補ってあなたオリジナルのポートフォリオ作成して見てください。

以上で今回の記事を終わります。

今回の記事があなたのなにかに役に立てれば幸いです。

オススメ書籍

おすすめ記事

キャピタルゲイン狙いなら、相性抜群の【QQQ】&【VIG】の組合せについて紹介

【VIG】の構成銘柄上位10銘柄の過去でデータを参考にシュミュレーションしたら運用成績が良かったので記事にまとめて見た

インデックス投資先と言えば『【SPY】SPDR S&P 500 ETF』について解説

株式投資の鉄板、VOO(バンガード・S&P500ETF)の解説と運用方法紹介

キャピタルゲイン狙いならこのETF、『【VGT】バンガード・米国情報技術セクターETF』についての解説

毎月分配型で配当金利回り10%以上の『【QYLD】グローバルX NASDAQ100・カバード・コール ETF』について解説