最近、SNSなどで話題のQYLD。

毎月、配当日で配当利回り10%以上とFIRE(またはセミリタイア)を目指して配当金投資をしている人に大人気のQYLD。

配当金大好きな私も勿論のことQYLDを保有しています。

今回は、QYLDを保有している私が『QYLDはこんな感じ運用方法いいんじゃない?』って思った運用方法とQYLDの保有することに対しての注意事項についてまとめました。

今後の投資方法の参考になると思いますので、最後まで読んで頂ければ嬉しいです。

QYLDの運用方法を考えて見た

QYLDの基本情報

| 名称 | グローバルX NASDAQ100・カバード・コール ETF |

| 運用会社 | グローバルX |

| 構成銘柄数 | 103銘柄 |

| 分配金利回り | 約12% |

| 決算日 | 毎月 |

| 経費率 | 0.60% |

投資先はQQQと同じ、ナスダック100指数の構成銘柄に投資をしています。

運用方法が少し特殊なため、高利回りなETFになっています。

QYLDの詳しい内容は下記にQYLDの解説をご覧ください⇩⇩

注意事項

QYLDを保有するにおいて絶対に把握しておくべき2点の注意事項を解説します。

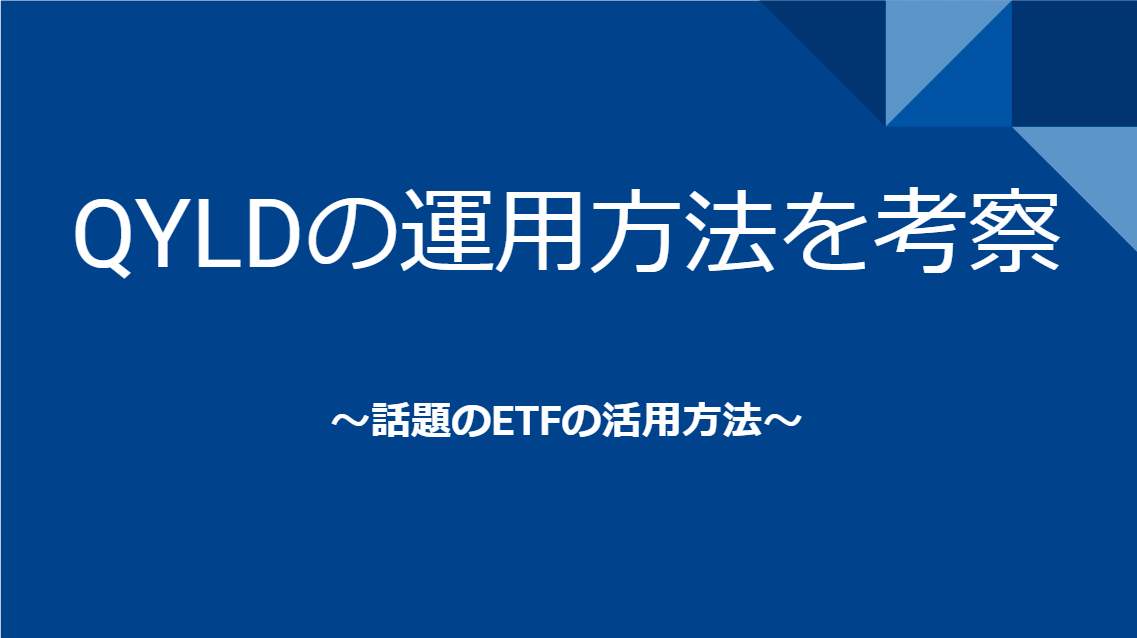

QQQと運用成績を比較するとQYLDが劣る

QYLDとQQQのトータルリターンのを比較したチャートをご覧ください⇩⇩

QYLDとQQQのトータルリターンはQQQの方が圧倒的いいです。

普通に株価でも勝ち目がなく、自慢の配当金込みの運用成績ですらQQQには勝てません。

資産形成をするのなら、QQQの方が経費率も安く(QQQの信託報酬0.20%)効率的に資産を増やしやすいです。

QQQの評価益は売るなきゃ意味がない!!

QYLDは高利回りだから長期で考えればワンチャンある!!

値動きはQYLDの方が小さいから暴落対策にもなる!!

何てことは言わずに、QYLDよりQQQの方が優秀だと言うことは認めてください。

現実は厳しいですからね。

将来的には増配ETFに利回りは負ける

QYLDは増配があまり期待できないETFですので、長期期間で考えると増配しているETFに自慢の高利回りを追い越されます。

例を上げますと

現在の配当利回り1.3%で5年間の平均増配率が約6.4%の場合で計算すると。

1.3×(1+0.064)^36=12.1294….

36年あればVOOの方が利回りが高くなってきます。

現在利回り2.7%で5年間の平均増加率が約6.2%の場合で計算すると。

2.7×(1+0.062)^25=12.1472….

25年でVYMの方が利回りが高くなります。

『2,30年後にはVOOやVYMの方が利回りが高くなる。』と言うことは、20代~40代の人が長期で保有するならVOOやVYMを保有した方が定年後・リタイア後に貰える金額は多くなり、しかもそれ以降はドンドン受取配当金額の差は広がっていきます。

それと今回の計算は最近、株高で利回りが低くなっているVOOとVYMで計算していますので、普段の利回りだった場合はもっと早い段階でQYLDより利回りが高なる場合もあります。

めっちゃ先のことじゃん!!

ただの過去のシュミレーションしただけじゃん!!

って、思うかも知れませんが株を長期で保有しようと思うなら、長期で保有し続けた場合はVOOやVYMの方が利回りが高くなることがあるってことは認識しておいた方がいいと思います。

しかし、VOOやVYMの数十年後の配当利回りを先に貰えると考えるならメリットにもなる内容です。

”今”の配当金を取るか、”将来”の配当金を取るかは、あなたの判断に任せます。

おすすめの運用方法

QYLDを保有していて、こんな運用方法(運用と言うか活用方法)はいいのではないかと思ったことを紹介します。

これからの運用の参考にして頂ければと思います。

利回りの割増

”利回りの割増” 私がQYLDを購入しようと思った理由です。

投資資金が少ないときの配当金再投資は正直に言って、無理に近いです。

いくら米国株が1株から買えるとは言え、なんだかんだといい銘柄は1株買うのに1万円前後必要になってきます。

資金が少ない時の配当金は雀の涙程度で株を購入できません。

少しでも早く、配当金再投資をできるようにするには入金力を上げる他に利回りを上げる必要があります(リスクも上がるので要注意)。

利回りを上げるのなら利回り10%以上あり、株かも22ドル前後と安く買えるQYLDは適したETFになってくると思います。

しかし、利回りを上げるためだけにQYLDへの全力投資はあまりおすすめしませんので気をつけてください。

配当金を使う

投資ばかりにお金を使っても、人生楽しくありません。

お金は使ってなんぼですので、配当金を使うのもアリです。

QYLDを50万円分ぐらい購入していれば(利回り12%の場合)、日本円にして4万2千円(税引後)ぐらい年間受取配当金があります。

年間4万2千円もあれば、スマホ代(格安シム)ぐらいなら問題なく支払いができますし、月に1回ぐらいの飲み放題のお店なら外食もできます。

VYMなどの有名な高配当ETFで年間4万円以上(税引後)の配当金で受け取ろうと思うと、230万円ぐらいは必要になってきます。

4倍以上の資金が必要になってきますね。

ある程度の資金で配当金を私生活に活用したいと思うなら、QYLDに投資をするのもいいと思います。

インデックス投資をする

受け取った配当金でインデックス投資へ再投資すると言う手段はおすすめです。

ある程度のQYLDを購入して受け取った配当金を、毎月積立投資をするように設定していれば後は、お金を入金しなくても勝手に積立投資をして、勝手に資産が増えていきます。

この方法のメリットは身銭を切っての入金ができなくなっても、配当金で積立投資を続けることはできることです。

積立NISAやイデコへの投資資金としても有効な手段です。

私も配当金でイデコへ投資をしていますが、身銭が減らずに投資をして老後資金が勝手に貯まっていてありがたい限りです。

配当金投資以外にもインデックス投資に興味がある人は、是非ともこの運用方法を検討して見てください。

まとめ

QYLDの注意事項と運用方法

注意事項

- QYLDではQQQに勝てない。

- 長期で保有するならVOOやVYMに利回りを抜かれる。

おすすめの運用方法

- 配当利回りの割増。

- 配当金を使う。

- 配当金でインデックス投資をする。

上記で注意事項や運用方法からQYLDがおすすめな人は

- 配当金好きな人。

- 配当金再投資をしているが資産額が少ない。

- 投資に回せる資金が少ない。

- キャピタルゲインのことは諦めた。

以上のことをまとめると、投資金が少ない人や大きなキャピタルゲインは諦めて、配当金でコツコツ資産形成をしようと思っている人におすすめだと思います。

QYLDは他の超高配当ETFよりも、投資先がしっかりしていますし、増配は無いけれど減配傾向にあるわけではありません。

そう言った理由もあり、最近人気が出てきたETFだと思います。

流行っているからと言って安易に投資をすることはおすすめしませんけどね(笑)

QYLDのややこしい運用方法や注意事項をしっかり把握してから購入するようにしてください。

1日1回 応援ポチッとして頂けると毎日更新する励みになります⇩⇩

にほんブログ村

以上で今回の記事を終わります。

今回の記事があなたのなにかに役に立てれば幸いです。

オススメ書籍