今回は、投資先は安心と信頼のS&P500で毎月分配型 + 配当利回り11%以上の超高配当ETF『【XYLD】グローバルX S&P500・カバード・コール ETF』について解説します。

運用方法が分かりにくいETFですが、配当金生活(またはFIRE)をしたいと思っている人に特にオススメのETFですので、最後まで読んで頂ければ嬉しいです。

【XYLD】 グローバルX S&P500・カバード・コール ETF とは?

【XYLD】: グローバルX S&P500・カバード・コール ETF

2013年6月21日から運用開始された、まだ運用期間が短いETFです。

投資内容は、カバード・コール戦略での売却益を出すためにS&P500指数の株式を購入し、対応する同一指数のコール・オプションを売却して出た利益を分配金として出しています。

投資先はVOOなどのS&P500連動型ETFと同じですが、カバードコール戦略を用いることで高い配当利回りを狙うETFになっています。

高配当で人気のQYLDのS&P500版になります。

簡単にカバード・コールとコール・オプションについて説明すると、

原資産が権利行使価格以上に上昇した場合は超えた部分の値上がり益を放棄することになります。

値上がり益の一部を放棄する代わりにオプション(手数料)で稼ぐというスタイルになります。

これをカバードコール戦略といいます。

新生銀行のホームページに詳しく説明されたページがありますのでよければ、そちらをご覧ください⇩⇩

※2022年7月のデータ参照。

【XYLD】グローバルX S&P500・カバード・コール ETF の基本情報

| 名称 | グローバルX S&P500・カバード・コール ETF |

| 運用会社 | グローバルX |

| 構成銘柄数 | 505銘柄 |

| 分配金利回り | 11.56% |

| 決算日 | 毎月 |

| 経費率 | 0.60% |

投資先はS&P500指数ですので、現段階ではまったく問題がありません。

配当利回りは11.56%とかなりの高利回りで、税引後でも利回り8%前後ありますので、配当金投資でFIRE(またはリタイア後)を目指す人におすすめのETFです。

信託報酬0.60%と維持費が高くなっているのは運用方法がカバードコール戦略と言うオプション取引をしていますので仕方ないと思います。

XYLDの購入は、SBI証券や楽天証券、マネックス証券で購入可能です。

その他のカバードコール戦略ETFの解説記事

【QYLD】グローバルX NASDAQ100・カバード・コール ETF

【JEPI】JPモルガン・米国株式・プレミアム・インカムETF

XYLDの構成銘柄上位銘柄

| ティッカーシンボル | 銘柄名 | 構成割合 |

|---|---|---|

| AAPL | アップル | 7.30% |

| MSFT | マイクロソフト | 6.51% |

| AMZN | アマゾン・ドット・コム | 3.30% |

| GOOGL | グーグル | 2.31% |

| GOOG | グーグル | 2.14% |

| TSLA | テスラ | 2.00% |

| BRK-B | バークシャーハサウェイ | 1.64% |

| UNH | ユナイテッドヘルス・グループ | 1.57% |

| JNJ | ジョンソン・エンド・ジョンソン | 1.53% |

| NVDA | エヌビディア | 1.29% |

構成銘柄はS&P500と同じでGAFAM銘柄も組入れられています。

投資先はS&P500ですので、現段階ではこれ以上の安心と信頼と実績がある投資先はないので、投資先は問題無しです。

XYLDの構成セクター比率

グローバルXのホームページ参照

投資している構成セクターはS&P500指数ですので分散投資はきちんとされています。

QYLDのようにハイテク銘柄に偏っているわけではないので、QYLDよりは安定性があると思われます。

【XYLD】グローバルX S&P500・カバード・コール ETF の株価の推移

XYLDとS&P500とQYLD 株価の比較チャート

同じカバードコール戦略をしているQYLDとS&P500の株価を比較したチャートです⇩⇩

- 青:XYLD

- 茶色:S&P500

- 水色:QYLD

同じカバードコール戦略をしているQYLDよりは株価の成長率はいいようですが、同じS&P500にはまったく歯が立ちません。

運用方法の違いで大きく運用成績に違いが出ています。

XYLDのトータルリターン

分配金込みのトータルリターンでも、S&P500には勝てません。

S&P500どころか、トータルリターンではQYLDに逆転負けをしています。

下落幅はQYLDと同じで小さいようです。

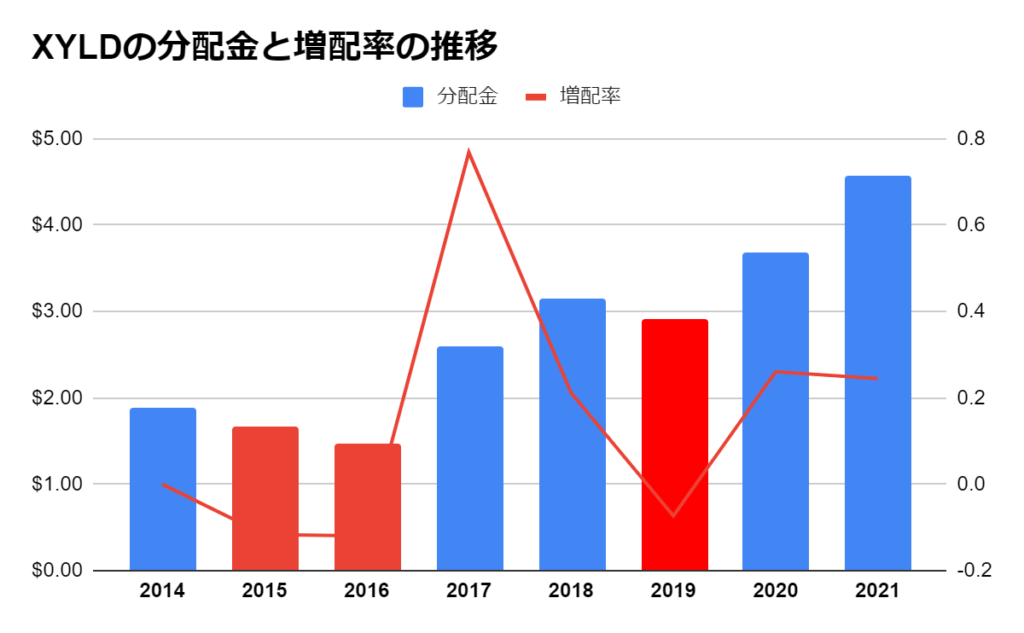

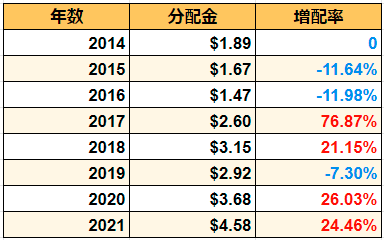

XYLDの分配金と増配率の推移

XYLDの分配金と増配率

分配金と増配率の推移一覧

分配金はオプション取引ですので安定はしませんが、一応は運用開始からは右肩上がりで分配金額は上がっています。

今後も右肩上がりで成長するとは限らないのであまり期待しない方がいいです。

XYLDの平均増配率

| 年数 | 平均増配率 |

|---|---|

| 3年 | 23.54% |

| 5年 | 31.07% |

ここ数年は増配していたので、増配率は高いです。

しかし、何度も言いますがXYLDはオプション取引での利益を分配金に出していますので、これからも増配してくれるかと言われると怪しいです。

XYLDのメリット・デメリット

XYLDのメリット

毎月分配型で高配当

XYLDの最大の魅力です。

配当金生活したいなら、検討してもいいのではないかと思います。

投資先は信用できる

投資先はS&P500指数ですので、投資先の信用度がかなり高いです。

値動きが小さい

XYLDは値動きが小さいので、VOOなどのS&P500連動型ETFと比較すると下落幅が小さくなります。

XYLDのデメリット

投資内容が分かりにくい。

上記で説明した通り、『オプション取引』、『カバードコール戦略』と普段聞きなれない投資方法ですので、リスクがどのくらいあるのかわかりにくいです。

『分からない物に投資をしてはいけない。』は投資の基本ですからね。

投資内容が分かりにくいなら、購入は控えた方がいいと思います。

経費率が高い

信託報酬0.60%と割高な経費率になっています。

日本ならそんなに高い水準ではないのですが、米国ETFだと同じ高配当ETFは0.06%ぐらいと維持費が10分の1になりますので、かなり高い部類に入ってきます。

値上がり益は期待できない

分配金がメインのETFですので、値上がり益は期待しない方がいいです。

資産額を上げるならVOOの方がいい

上記のトータルリターンの比較を見て頂ければ分かると思いますが、XYLDに投資するよりVOOに投資をした方が大きなリターンが期待できます。

XYLDの運用方法

XYLDに全力投資をすれば、VYMなどの高配当ETFより少ない予算で配当金生活できます。

しかし、XYLDだけに集中投資をするのはまったくオススメしません。

理由としては、XYLDは分配金額が安定しませんし、長期間運用で考えるとVYMなどの増配しているETFには投資元本での利回りはいつか向けれる日が来ます。

XYLDをポートフォリオに組入れるなら、サブ枠として利回りの底上げとして購入する方が安全でいいと思います。

同じカバードコール戦略をしているQYLDの注意事項と運用方法をまとめた記事

XYLDでも参考になる内容ですので、購入しようと思うならご参考にしてください。

まとめ

XYLDについてまとめると

- VOOと同じS&P500に投資をしている。

- 運用方法が分かりにくい。

- 毎月分配型で、配当利回り9.5%以上。

- 株価の値上がり益は期待できない。

- 維持費が高い。

XYLDは配当利回りを考えるとQYLDに負けます。

しかし、分散投資を考えるならXYLDとQYLDの組合せもいいかも知れませんね。

でも、”超高配当”の肩書きに釣られて無理な投資はしないようにしてください。

大きな損失を出すかも知れませんから。

配当金投資をしていて、今の利回りでは物足りない人、毎月分配金を受け取りたい人は一度、XYLDへの投資を検討して見てください。

1日1回 応援ポチッとして頂けると毎日更新する励みになります⇩⇩

にほんブログ村

以上で今回の記事を終わります。

今回の記事があなたのなにかに役に立てれば幸いです。

オススメ書籍