今回は、連続増配ETF『【DGRW】ウィズダムツリー米国株クオリティ配当成長ファンド』の解説をします。

DGRWがオススメな人

- 連続増配に興味のある人。

- 毎月分配型で運用成績がいいETFを探している人。

- 値上がり益狙いの人。

今後の投資先の参考になりますので最後まで読んで頂ければ嬉しいです。

【DGRW】 ウィズダムツリー米国株クオリティ配当成長ファンドとは?

【DGRW】ウィズダムツリー米国株クオリティ配当成長ファンド

投資先は米国株式市場の成長特性を持つ配当金を支払う大型企業の投資をしています。

簡単に言うと、株価成長と増配をしている企業への投資をしているので株価成長と増配を両方取りできる連続増配ETFです。

その他の連続増配ETF解説記事

YouTubeもやっています。

動画の方もよろしくお願いいたします↓↓

いいね・チャンネル登録をどうかよろしくお願いいたします!!

※2024年8月までのデータ参照

【DGRW】ウィズダムツリー米国株クオリティ配当成長ファンドの基本情報

| 名称 | ウィズダムツリー米国株クオリティ配当成長ファンド |

| 運用会社 | ウィズダムツリー社 |

| 設定日 | 2013年 |

| 投資銘柄数 | 300銘柄 |

| 経費率 | 0.28% |

| 決算月 | 毎月 |

| 配当利回り | 1.56% |

経費率が他の高配当ETFが0.06%に比べて信託報酬0.28%と高めで、純資産額も他の有名なETFの純資産額が数百億ドルですので、規模が小型のETFになります。

毎月分配型ですが、配当利回りは1.98%とそこまで高配当ではありませんが、DGRWは増配が売りですので将来に期待です。

後、残念なことに新NISAで購入できません。

購入はSBI証券と楽天証券、マネックス証券で購入可能です。

構成銘柄上位10銘柄

| ティッカーシンボル | 銘柄名 | 構成割合 |

|---|---|---|

| JNJ | ジョンソン&ジョンソン | 5.11% |

| AAPL | アップル | 4.99% |

| MSFT | マイクロソフト | 4.45% |

| PFE | ファイザー | 4.10% |

| MRK | メルク | 3.65% |

| KO | コカ・コーラ | 3.62% |

| VZ | ベライゾン・コミュニケーションズ | 3.55% |

| PM | フィリップ・モリス・インターナショナル | 3.54% |

| PG | プロクター・アンド・ギャンブル | 3.51% |

| MO | アルトリア・グループ | 2.81% |

有名企業ばかりですね。

上位10銘柄は増配銘柄でも有名な銘柄が多いので、配当利回りは今は低くても、将来の成長は期待できそうですね。

構成セクター比率

基本的には色んなセクターに分散投資されていますので、特に問題はない内容になっています。

ハイテクセクターが3割近くと多く、次にヘルスケアセンターと株式市場で右肩上がりで成長しているセクターが多いので、今後の成長に期待できるETFだと思います。

【DGRW】ウィズダムツリー米国株クオリティ配当成長ファンドの株価の推移

DGRWとS&P500 株価の比較チャート

S&P500よりは現代は多少劣る成績のようですが、十分いい成績のだと思います。

配当利回りはS&P500などのインデックス投資のETFよりも配当利回りは高く、毎月分配型ですので、長期保有をしてもいいETFだと思います。

…新NISAで購入できないのは難点ですけどね。

DGRWのトータルリターン

トータルリターンでもS&P500といい勝負をしています。

下落幅は少しS&P500よりは小さく配当利回りも高いので長期保有するに良さそうなETFですね。

ホントに新NISA対応していれば、よかったのにと思います。

【DGRW】ウィズダムツリー米国株クオリティ配当成長ファンドの分配金と増配率の推移

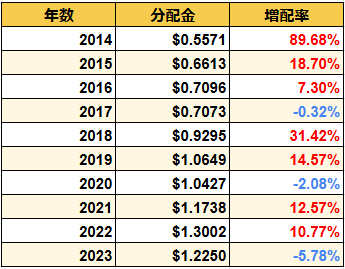

分配金と増配率の推移

分配金と増配率の推移一覧

残念なことに毎年のように増配をしているETFですが、10年単位で見ると分配金額は2倍以上に増えています。

直近利回りは低いですが、長期保有をしたなら投資元本から計算すると、超高配当ETFに進化するETFになります。

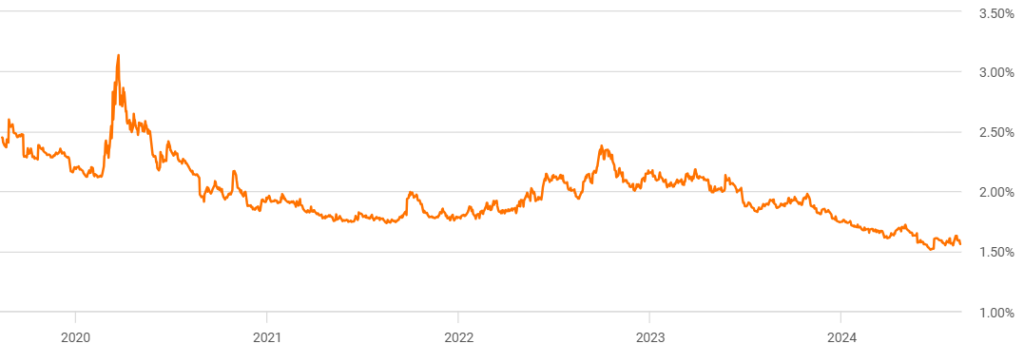

配当(分配金)利回りの推移

配当利回りはコロナショックのような大暴落時でも3%少々とあまり高くはありません。

将来的には受取配当金額は期待できますが、直近ではあまり期待はできません。

DGRWの平均増配率

| 年数 | 平均増配率 |

|---|---|

| 3年 | 4.89% |

| 5年 | 4.09% |

| 10年 | 9.49% |

10年で見ると大増配をしていますが、直近5年は増配率が鈍化しています。

4%以上増配しているなら問題ないのですが、他の連続増配ETFは10%前後の増配率があると思うと、残念な点だと言えます。

メリット・デメリット

メリット

毎月分配型と連続増配の夢のコラボ

毎月分配型で連続増配率が売りのETFです。

将来的にFIREを考えるなら保有を検討していいETFだと思います。

配当金と値上がりの二重取り

『二頭追うものは一頭も得ず』ってことわざがありますが、投資の世界では二頭とも得るのが勝者だと思います。

デメリット

維持費が高い

上記でも記載しましたが、他のETFよりは高いです。

流動性が低い

ETFは流動性が低いかったり純資産額が低いと上場廃止リスクがありますが、日本のETFに比べると純資産額は問題ないのですが、アメリカではどのように判断されているのかがわからないのが一番のネックです。

新NISAに非対応

2024年より開始された新NISA。

長期保有をするなら、このNISAに対応が必須いっても過言ではありません。

今後、新NISA対応のファンドが見直しされることを祈りましょう。

DGRWの運用方法

DGRWはセクター分散の面は問題なく、株価も配当金も右肩上がりですので、コア・サテライト戦略のコアとして保有していいと思います。

ちょっと、信託報酬が高いのが気になりますけどね(笑)

または、VIGよりもDGRWの方が株価が安く買いやすいのは利点。

新NISA枠を使い切った人は、DGRWへの投資を検討してもいいと思います。

まとめ

DGRWについてまとめ

- 毎月分配型+連続増配ETF。

- 株価と増配の成長性は優秀。

- 信託報酬0.28%と少し高い。

DGRWは優秀なETFですが、信託報酬が比較対象であるVIGに比べると高くなるのが気になる点です。

しかし、VIGより配当金重視のETFですので配当金投資をする場合は、VIGよりもDGRWの方がオススメだと思います。

もし、連続増配ETFで長期投資を検討しているなら”DGRW”の購入を検討して見てください。

1日1回 応援ポチッして頂けると毎日更新する励みになります⇩⇩

にほんブログ村

以上で今回の記事を終わります。

今回の記事があなたのなにかに役に立てれば幸いです。

オススメ書籍