今回は、日本ではマイナーですが優秀な米国連続増配高配当ETF『【SCHD】シュワブ米国配当株式ETF』について解説します。

今後の投資先として参考にして頂ければ嬉しいです。

YouTubeもやっています。

動画もよろしくお願いいたします↓↓

いいね・チャンネル登録をどうかよろしくお願いいたします!!

【SCHD】シュワブ米国配当株式ETFの概要

【SCHD】:シュワブ米国配当株式ETF

投資内容は、ダウジョーンズ配当100インデックスに連動する投資成果を目指して運用されています。

主に米国の大型の銘柄で最低10年間の配当支払い実績があり、5年間の配当成長率を重視して銘柄選定しているETFです。

運用成績はとてもよく、米国では人気のあるETFのようですが、日本ではSBI証券、楽天証券、マネックス証券などの大手証券会社での取扱いがなく、サクソバンク証券など海外の証券会社でしか取扱いがありません。

日本の大手証券会社が取扱いをして入れば、同じ連続増配ETFの【VIG】と並んで人気のETFになってもおかしくないレベルの優秀なETFです。

2024年9月18日より、日本版の投資信託が出ます↓↓

※2024年8月のデータ参照。

【SCHD】シュワブ米国配当株式ETFの基本情報

| 名称 | シュワブ米国配当株式ETF |

| 運用会社 | チャールズ・シュワブ |

| 構成銘柄数 | 103銘柄 |

| 分配金利回り | 3.38% |

| 決算日 | 3..6.9.12 |

| 経費率 | 0.06% |

投資先は100銘柄以上とちょっと少ないかなと思う数に投資をしています。

信託報酬はVYMと同じ、経費率0.06%で配当利回りもVYMと同じで大変安い維持費になります。

配当月は年間4回で、3,6,9,12月が配当月になります。

その他の連続増配ETF

『DGRW(ウィズダムツリー米国株クオリティ配当成)』の解説

『【SDY】SPDR S&P 米国高配当株式ETF』について解説

『【DGRO】iシェアーズ コア配当成長ETF』について解説

SCHDの構成銘柄上位10銘トップ

| ティッカーシンボル | 銘柄名 | 構成割合 |

|---|---|---|

| LMT | ロッキード・マーチン | 4.51% |

| ABBV | アッヴィ | 4.37% |

| BLK | ブラックロック | 4.20% |

| KO | コカ・コーラ | 4.18% |

| HD | ホーム・デポ | 4.12% |

| CSCO | シスコシテムズ | 4.06% |

| AMGN | アムジェン | 3.99% |

| TXN | テキサス・インスツルメンツ | 3.99% |

| BMY | ブリストルマイヤーズ | 3.97% |

| VZ | ベライゾン・コミュニケーションズ | 3.70% |

構成銘柄は、よく名前を聞く連続増配銘柄ばかりですね。

連続増配銘柄は成熟企業が多く、配当利回りが低い銘柄が多いので連続増配ETFは少し配当利回りが低い傾向があります。

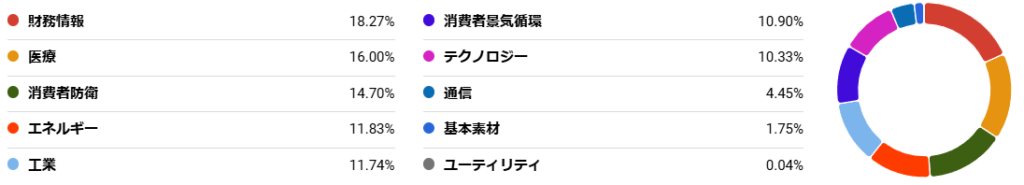

SCHDの構成セクター比率

セクター構成は金融銘柄が一番多いですが、他のセクターへもきちんと投資されていますので、分散投資の面では問題なく保有できます。

他の連続増配ETFと比べると値動きが大きくなりそうなセクター構成になっています。

SCHDの株価の推移

SCHDとS&P500とVYM 株価の比較チャート

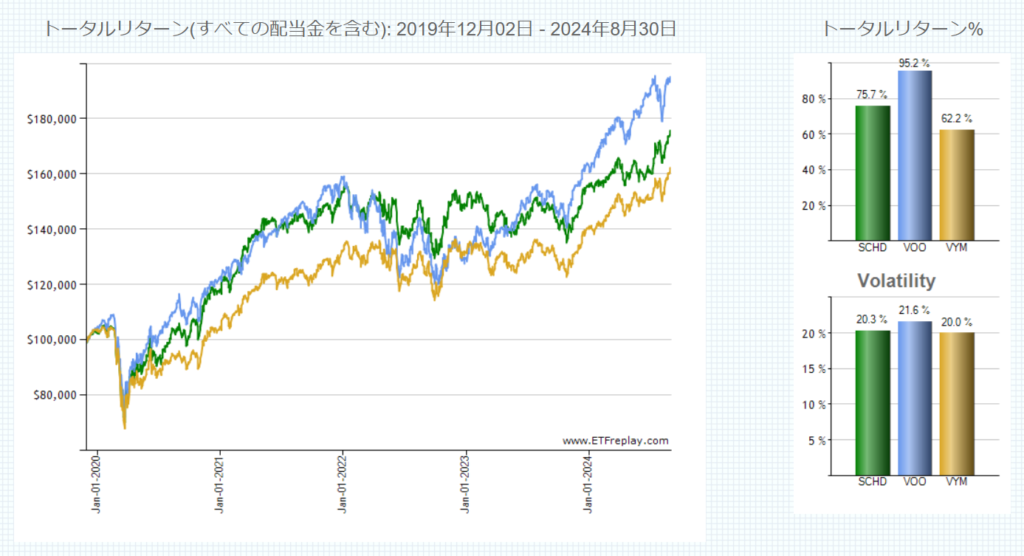

株価の成長性はS&P500には勝てませんが、高配当ETFで優秀な運用成績を誇るVYMと比較するとSCHDの方が運用成績がいいです。

コロナショックの時はS&P500と同じぐらい暴落をしていますが、その後はきちんと株価回復しています。

SCHDのトータルリターン

2022年度はS&P500の成績が悪いこともあり、トータルリターンはSCHDが僅差で勝っています。

更にVYMとは大差を広げていることからもSCHDは優秀な連続増配ETFだと言うことがよくわかります。

なんで日本の大手証券会社が取扱いしていないのか疑問になりますね。

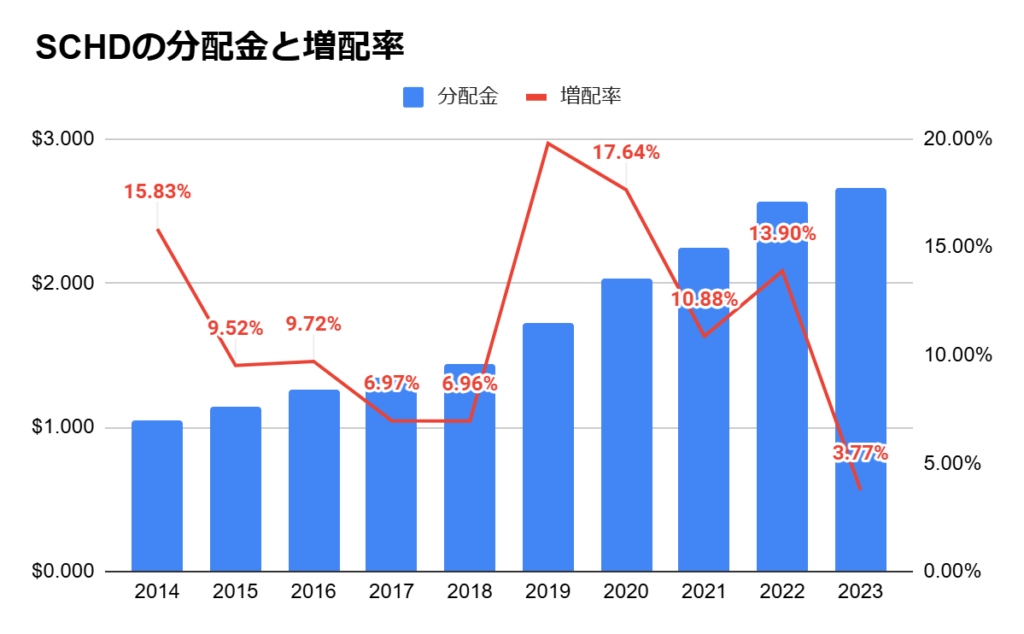

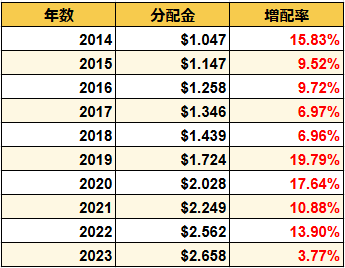

SCHDの分配金利回りと増配率の推移

SCHDの分配金と増配率

分配金と増配率の推移一覧

運用開始してからずっと連続増配をしています。

2019年から2022年まで10%以上の増配をしています。

2023年はかなり失速をしていますけどね。

配当(分配金)利回りの推移

利回りは、低くて2%後半で市場が大暴落したときは4%前半になっています。

利回りで購入タイミングを計るなら、3%ぐらいの時が良さそうです。

SCHDの平均増配率

| 年数 | 平均増配率 |

|---|---|

| 3年 | 9.00% |

| 5年 | 12.88% |

| 10年 | 11.01% |

年間増配率の平均10%前後と大増配ETFです。

配当利回り3%台、連続増配12年、増配率10%前後のETF…まさしく長期で配当金投資に適したETFだと言えます。

SCHDのメリット・デメリット

メリット

高い成長率

VYMなど他の高配当ETFより株価成長率が高くて優秀です。

増配が期待できる

運用開始してからずっと高い増配率で増配しています。

経費率が安い

経費率が0.06%とても安いです。

デメリット

株価成長率はS&P500の方がいい

配当金より株価を重視したいなら、SCHDよりS&P500やQQQの方が投資先に向いています。

取扱いをしている証券会社が少ない

SCHDは運用成績がよく、経費率も安いのに日本ではマイナーなETFな理由です。

SCHDのために新しく証券口座を開設するのは面倒ですよね(笑)

SCHDの運用方法

SCHDは株価&増配は右肩上がりで分散投資も経費率も安い優秀なETFですので、配当金投資をする場合はコア・サテライト戦略の”コア”の部分として保有していいETFだと思います。

問題は日本の大手証券会社が取扱いしていないことですので、どうしてもSCHDが欲しい場合はSCHDを取扱いしている海外の証券口座開設をするしかないですね。

まとめ

SCHDについてまとめると

- 米国の大型株の連続増配銘柄に投資をしている。

- 経費率は0.06%と安い。

- 株価と増配はとても優秀。

- 取扱い証券会社が少ない。

SCHDは配当金愛好家の私にとったはとても好みのETFです。

日本の大手証券会社で取扱いをしていたら、間違いなくメインで投資をしていたETFだと思います。

ホントにSBI証券や楽天証券で、今すぐ買付手数料無料で取扱いをして欲しいと心底思います。

本家のSCHDへの投資はできませんが、楽天証券なら投資信託版が投資可能になるので、SCHDに興味がある人は日本版のSCHDに投資をご検討ください。

1日1回 応援ポチッとして頂けると毎日更新する励みになります⇩⇩

にほんブログ村

以上で今回の記事を終わります。

今回の記事があなたのなにかに役に立てれば幸いです。

オススメ書籍