下落相場の中でポートフォリオの見直しをする人も多いと思う、今日この頃。

どんな相場でもある程度対応できるようにとレイ・ダリオ氏が考えてくれた『オール・シーズンズ戦略ポートフォリオ』。

2022年のインフレ、金融緩和、コロナ、戦争などと悪材料てんこ盛りの中でもオール・シーズンズ戦略ポートフォリオは有効なのか気になりませんか?

今回は、ヘッジファンドの帝王レイ・ダリオ氏が発案した『オール・シーズンズ戦略』は2022年の下落相場でも有効なのかについて検証して見ました。

今後のポートフォリオ作成に役立つ記事ですので、最後まで読んで頂ければ幸いです。

【検証】2022年の下落相場でレイ・ダリオ氏、発案の『オール・シーズンズ戦略』は有効なのか?

『オール・シーズンズ戦略』とは?

『オール・シーズンズ戦略』について簡単に説明します。

レイ・ダリオ氏は、資産価格の変動要因は、4つの季節があると言いいます。

4つの季節とは経済成長、経済下降、インフレ、デフレこの4つ季節に分類されますが、4つ季節の内どれが順番にくるか不明と言うのが問題です。

いつどの相場が来るかわからない問題に対して、どのシーズンが来てもいいように構成されたポートフォリオのことをいいます。

投資先の構成割合(()内はETFの1つの例です)

- 株式(VOO):30%

- 中期米国債(TLT):15%

- 長期米国債(IEF):40%

- 金(GLD):7.5%

- 商品取引(DBC):7.5%

多種の金融資産に投資をした分散投資をしたポートフォリオになります。

さて、この分散投資は今の下落相場でも有効なのか?

下記にて検証して見ました。

オール・シーズンズ戦略の運用成績の検証

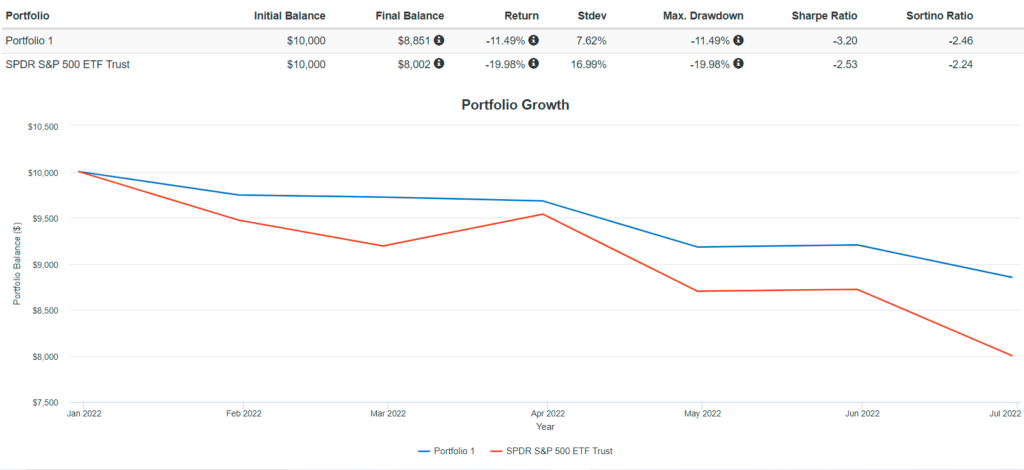

検証内容としては上記で記載したポートフォリオとSPY(S&P500)を2022年1月から7月前半までの運用成績を比較しました⇩⇩

ほとんどの金融資産の価格が下落している中ですので、マイナス評価は仕方ないと思います。

株式100%のSPYと比較して見ると、オール・シーズンズ戦略の方が下落幅が小さく分散投資の効果は出ているようです。

個人的には下落幅よりも株価が一時的に回復しているときにオール・シーズンズ戦略は株価回復をしていない点が気になります。

相場の場合によっては、株価の回復が遅くなりそうな予感がします。

完璧なポートフォリオなんて存在しないので仕方ないですね。

下落相場で底堅い値動きをしてくれるだけでも、長期投資なら安心して保有できるとわかっただけでもよかったと思います。

まとめ

下手な自分オリジナルの分散投資をするよりも有能。

今回の検証でオール・シーズンズ戦略は下落に強いポートフォリオだと思いました。

しかし、オール・シーズンズ戦略では上昇相場だと株式100%には勝てないのも事実です。

私のようにリスクOKで資産拡大のために運用している人には不向きなポートフォリオだと思います。

逆にリタイア近く・リタイア済みのような資産を増やすより守ることを重点にしている人には大変オススメできるポートフォリオだと思います。

リスク許容度が低い方は『オール・シーズンズ戦略』を参考にポートフォリオを作成して見てください。

1日1回 応援ポチッとして頂けると毎日更新する励みになります⇩⇩

にほんブログ村

以上で今回の記事を終わります。

今回の記事があなたのなにかに役に立てれば幸いです。

オススメ書籍